|

Председатель Федеральной резервной системы (ФРС) США Бен Бернанке своими выступлениями продолжает интриговать публику возможностью третьего раунда количественного смягчения (QE3)

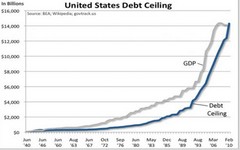

Однако в результате спасательных действий, осуществленных с помощью QE1 и QE2, на балансе Казначейства США уже скопилась огромная сумма обязательств. Если до кризисного периода (до 2007 г.) государственный долг ежегодно рос в среднем на 1 триллион долларов, то впоследствии рост продолжился уже, скорее, в геометрической прогрессии, со знаменателем 1,2: с 10,2 триллиона долларов в 2008 году до 14,3 - в 2010-м. А в настоящее время его размер увеличивается в среднем на 3,7 миллиарда долларов в день.

Такие темпы роста привели к тому, что долг каждого американца, включая младенцев, стал равен к 2011 году 45 000 долларов по сравнению с 20 000 - в 2000-м.

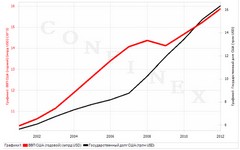

После отмены Бреттон-Вудской системы (когда каждый доллар имел обеспечение в виде определенного количества золота) считается, что госдолг обеспечен ростом налогооблагаемой базы. Однако со временем обязательства государства стали несоизмеримо расти с величиной залога. Получается, что источник финансирования долгов, растущий менее 5% в год, не может обслужить прожорливый 14-процентный темп роста госдолга. Правительство оказалось в ситуации, когда для того, чтобы расплатиться по старым обязательствам, оно вынуждено обременять себя новыми. В итоге, в настоящее время 42 цента из каждого доллара расходов федерального правительства взяты в долг. При этом, если до кризиса заемный доллар увеличивал национальное валовое производство, то к концу 2009 года на каждый доллар долгов приходилось снижение ВВП на 45 центов.

Таким образом, даже в случае поднятия к 2 августу 2011 года планки потолка госдолга с нынешних 14,294 триллиона долларов, его структура и темпы роста к настоящему моменту имеют признаки пирамиды.

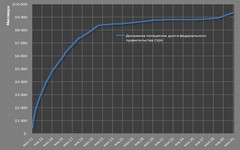

Стоит отметить, что казначейские облигации США с незапамятных времен считались одними из самых надежных инструментов инвестирования. Этот факт объясняется тем, что, по мере того как расширялись рынки, объемы выпущенных бумаг увеличивались в соразмерной величине: спрос и предложение были сбалансированы. Однако кризис 2008 года изменил ситуацию. Если до кризисного периода годовой прирост правительственных обязательств составлял 200-300 миллиардов долларов, то в 2008 году он увеличился до 1239 миллиардов. Общий же размер выпущенных облигаций к концу 2008 года составил 6338,2 миллиарда. В последующие года совокупные обязательства правительства США продолжали расти впечатляющими темпами: оказались на уровне 7781,9 миллиарда долларов в 2009 году; 9361,5 – в 2010-м; а по результатам первого квартала 2011 года – 9621,4.

Однако за все надо платить. Какой же объем американских трежерис необходимо гасить Казначейству в ближайшее время? До конца текущего года надо погасить 1,825 триллиона долларов, до июня 2012 года – 2,610 триллиона, за 3 года – 4,839 триллиона. Для того чтобы понять масштабы «расплаты», можно отметить, что сумма, которую надо погасить до конца 2011 года, эквивалента 12,5% номинального ВВП США. Еще нагляднее: 130% от дефицита бюджета за 2010 год.

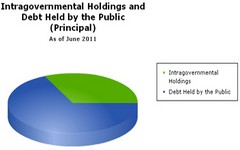

Давайте посмотрим на структуру владельцев выпущенных ценных бумаг на июнь 2011 года.

Из приведенной выше диаграммы видно, что значительную часть казначейских облигаций держат правительственные организации.

Рассмотрим подробнее. В ходе реализации двух программ количественных смягчений (программы покупки гособлигаций) объем бумаг во владении ФРС увеличился с 740 миллиардов долларов в 2007 году до 1,6 триллиона – к концу июня 2011 года. Это значит, на данную сумму была увеличена денежная масса в обращении (без учета мультипликатора). Именно таким образом проводилась стимулирующая денежно-кредитная политика и именно таким образом финансировались государственные расходы. Облигации находятся на балансе ФРС, причем на сегодняшний день 92,1% баланса - это долгосрочные ценные бумаги, 56% из которых - облигации казначейства.

Однако в условиях насыщения рынков ликвидностью и разгона инфляции в стране продолжение скупки государственных облигаций на баланс ФРС вызывает большой вопрос. «Центральный банк» официально завершил 30 июня 2011 года QE2 и дает противоречивые сигналы о своих будущих действиях.

Встает вопрос, кто же, если не ФРС (в случае отказа от QE3), будет покупать в дальнейшем облигации федерального правительства для погашения огромного государственного долга и залатывания дыр в бюджете Америки?

Примечательно, что второе место по размеру пакета казначейских облигаций делят с центральным банком Китая домашние хозяйства. В их владении свыше 1 триллиона долларов. Если до кризиса в портфелях населения можно было наблюдать тенденцию к сокращению доли облигаций правительства, то в 2009 и 2010 годах прирост составил 528,5 миллиарда долларов (до 776,2) и 338,2 миллиарда, соответственно (до 1114,4).

Также следует отметить, что львиную долю бумаг США держат иностранные участники. В настоящий момент на руках иностранцев (по большей части – центральных банков) находятся американские облигации на 4,51 триллиона долларов. Несмотря на приближение окончания QE2, в мае 2011 года Китай, Япония, Великобритания (три крупнейших держателя) увеличили покупки ценных бумаг США (на 7,3; 5,5; 13,5 миллиарда долларов, соответственно). Однако есть и страны, которые в связи с напряженностью на рынках отказались от довольно крупных пакетов. В частности, Россия и Люксембург «сбросили» по 10 миллиардов долларов.

Обратимся к графической интерпретации происходящих явлений на рынке 10-летних казначейских облигаций.

На приведенном выше графике вертикальными красными линиями обозначены даты начала QE1 и QE2, а также момент окончания QE2. Как видно, рынок облигаций с воодушевлением принимал помощь от ФРС США. В последние недели программы количественного смягчения доходности по десятилетним облигациям росли. Однако сразу после завершения пошли вниз.

Итак, насколько сильно могут упасть доходности без присутствия на рынке сильного участника? Я полагаю, что вера в экономику Дяди Сэма сохранится, а спрос на бумаги останется не прежнем уровне. Ведь, как показано выше, даже в периоды кризиса инвесторы проявляли интерес к гособлигациям. И в последнее время этот интерес также никуда не исчез. В мире, наводненном американской валютой, центральные банки с огромными суммами валютной выручки просто не имеют альтернативных способов вложений. Например, госдолг такой крупнейшей экономики, как Германия, составляет всего 1,721 триллиона евро. Несравнимо с размерами аналогичного показателя США. Кроме того, конкурентные американским трэжерис облигации еврозоны переживают не лучшие времена вследствие долговых проблем в европейских странах.

Таким образом, размещение новых выпусков казначейских облигаций было и будет, Конгресс поднимет лимит госдолга и в 75 раз (с 1962 года), а долговая пирамида продолжит набирать обороты. Привлеченные средства по-прежнему будут идти на выплаты по существующим обязательствам. При взгляде на график ускоряющегося роста госдолга, становится очевидно, что у современного поколения нет иного способа гасить свои обязательства, кроме как использовать преимущества доллара как мировой резервной валюты. Кстати, Совет по займам при министерстве США в начале февраля 2011 года уже порекомендовал правительству выпустить на рынок столетние облигации (в настоящее время максимальный срок долговых бумаг – 30 лет), официально переложив долговое бремя на будущее поколение. Представляется, что долговой «пузырь» долларов схлопнется, как только американская валюта перестанет иметь статус резервной. А ведь уже несколько лет идут разговоры о новой единой валюте (например, специальные права заимствования SDR). Остается надеяться, что настоящему поколению не дадут обанкротиться (что сейчас и происходит), а будущее сможет исправить ситуацию.

|